视频 | 平台分摊费暴涨300倍!网络互助路在何方?

时讯

看看新闻Knews记者 张英

2021-04-14 18:42:40

以“一人生病,众人均摊”模式被人们熟悉的网络互助平台“水滴互助”于3月31日正式终止,这已是今年第四家关停的网络互助平台了。从蚂蚁、美团、滴滴、小米、苏宁等大厂跑步入场,到如今主动割肉,网络互助平台从诞生到调整退出,短短不过10年时间。如今,行业前三名,仅剩老大相互宝还在坚守阵地,却也面临着分摊费用2年暴涨300倍、用户流失等难题。网络互助平台到底陷入怎样的发展瓶颈?调整退出期将持续多久?如何破解信任危机?

把抓回的中药放入砂锅,缓缓加入凉水,再慢慢小火煎熬……这个动作,熊阿姨每天都要重复一次。2019年8月,熊阿姨在社区体检中发现乳腺癌,手术之后,还需要定期复检、放疗,以及吞服各种治疗用的中西药。

熊阿姨打开了抽屉,里面挤满了瓶瓶罐罐。“这个是吃乳腺的药,这个是吃骨质疏松的,这2个都是钙片什么的,都是配套的……每天需要吃近10片各种药。” 这些药,需要连吃5年;每月五六百元的药费支出,让失去老伴、只靠退休金养老的熊阿姨,经济压力巨大。

网络互助,解决了熊阿姨的燃眉之急。2017年,熊阿姨加入国内首个网络互助平台“康爱公社”,在手术后不久,她就收到了5万元互助金。“我当时从手机上看到有这个互助组织,是针对癌症对,想着费用不高,就想献献爱心。没想到到后面轮到自己生这个毛病了,自己也得益了。有了这笔钱,我轻松很多了,否则我压力很大的。”熊阿姨说。

从2011年国内首个网络互助平台“康爱公社”成立至今,不到10年时间里,网络互助行业已发展到覆盖3.3亿人的规模,每5个中国人就有1个人加入网络互助计划。因为低廉的费用、简单的产品条款、极低的参与门槛,能够很好地实现“花小钱、治大病”的目的,网络互助平台发展迅猛,集聚了大量支持者。

熊阿姨是网络互助群体的典型一员,而如果为这个群体画一幅群体画像,可以发现他们主要特征就是收入中等及偏低、保障相对缺乏、大病负担能力较低。《2020年网络互助行业白皮书》数据显示,近8成的网络互助成员年收入低于10万元,超过7成员分布在三线及以下城市,约7成成员没有购买商业保险。

网络互助平台的去留,牵动着这些互助成员的心。

在康爱公社的后台,这几天,求助、咨询电话此起彼伏。创始人张马丁,被誉为“中国网络互助第一人”。2011年,因为母亲患癌去世,马丁开创了“0元加入,事后分摊”的社群互助模式,旨在为低收入人群创建一个最低门槛参与保障大病重疾的方式,这成了中国最早的网络互助组织雏形。

近期,水滴、轻松等一连串的互助平台接连关停,让马丁显得极为震惊且愤慨。“我觉得这两家平台对用户不是很负责任,其次对整个行业来讲是一种重大的打击,会对用户造成一些恐慌,好多用户也在咨询我们是不是互助被国家关停了,你们平台会不会倒闭啊?”

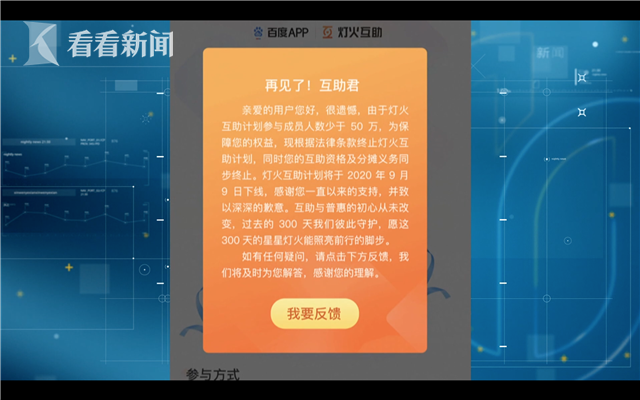

从马丁创立康爱公社至今的10年,蚂蚁、美团、滴滴、小米、苏宁等大厂,水滴公司、轻松集团等创业公司,均推出了互助业务来分食市场。野蛮生长之后,行业进入调整退出期。最近半年间,美团互助、轻松互助、水滴互助、悟空互助等多家平台相继关停。

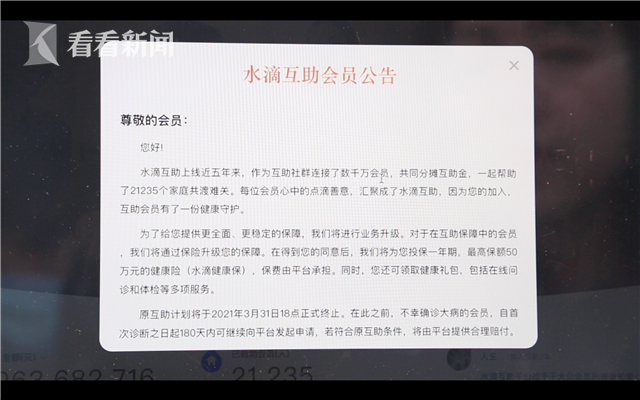

水滴互助就表示,原有的互助计划,比如中青年或者是老年癌症这些互助计划在3月31日全面终止。客户余额里的钱原路退还,但是之前已经分摊给其他生病会员的分摊金额,是没有办法退还。一位水滴互助的负责人告诉看看新闻Knews记者:“我们平台做出这样的调整,也是希望给会员提供更加稳定和全面的保障。”

从跑步入场,到主动割肉,网络互助行业怎么了?焦虑、愤怒的马丁一度在一个网络互助高管微信群中,直接点名水滴互助的CEO,询问水滴为何退出?但是,没有任何一个人回应他。

商业模型困局,或许是这些网络互助平台绕不开的坎儿。单靠收取管理费的运作模式,无法覆盖平台的经营成本,更多的平台把目光聚焦在了流量生意,也就是沉淀用户、然后通过向保险导流去获得更大的收益。比如水滴互助,跑通了“大病筹款+互助计划+保险销售”的三级火箭业务模式,短时间做到千万级别用户量,然后将免费用户池里的用户转向高客单价的保险用户,从而赚取高额利润。

华东政法大学经济法学院孙宏涛教授的团队研究发现,水滴集团通过水滴筹、水滴互助的导流作用,积累了大量的客户群,在这种情况下,把客户群导流到水滴商场,销售保险等相关产品,为水滴平台的商业化运作,提供了便利条件,并赚取了高额利润。“水滴互助对水滴商城的导流是非常非常大的。光一家保险公司通过他们销售产品,一年的销售金额可能会达到几个亿。你想想全国有那么多保险公司,如果借助这个平台,销售的量是非常非常大的,非常非常有利可图。”孙教授说。

然而,正是这样一种互助和保险的结合,让网络互助平台陷入身份和定位的模糊,到底是公益平台还是商业平台?平台的合规性面临巨大挑战。与此同时,水滴互助等平台让用户提前充值从而形成的上亿元沉淀资金,存在跑路等金融风险,也引发监管关注。

某网络互助平台独立投资人徐栋告诉看看新闻Knews记者,主动排雷、规避风险,亦或是企业为上市提前做好合规化准备。“现有已经关停的一些平台,其实都是通过网络互助,然后把客户要引流到保险上,这显然违反这个监管层的一个想法,监管层还是希望这个互助或保险是要完全分开的。所以这些平台,要选择放弃一头,也许是放弃保险业务,也可能是放弃网络互助业务。”

曾经热闹的网络互助赛道突然“变脸”,留下的平台将作何选择?

目前行业前三名,仅剩老大相互宝还在坚守阵地。行业大地震,让相互宝同样面临信任危机、用户流失、分摊费用暴涨等各种问题。

2分、1毛、1元、3元、6元……短短2年时间,相互宝的分摊金暴涨300多倍。相互宝的工作人员乔贵林告诉看看新闻Knews记者:“分摊金上涨的原因是大数法则。当用户规模稳定后,重疾发生率开始走高并逐渐趋于平稳,这就导致相互宝的分摊金会有一个缓慢爬坡的过程。 进入到2021年,相互宝每期的分摊金,稳定在6元左右,这么算下来全年分摊金也就是150元,这相比于传统的商业重疾险还是非常便宜和具有性价比的。”

然而,用户并不买账。分摊金额上升,让一部分对价格敏感的健康人群选择退出。另一方面,行业的不确定性,也让一部分用户提前退出。最近半年来,相互宝的用户数逐月下降,已经从2020年的1.05亿用户,下降至如今的9200万左右。短短半年,就流失一成多用户。

用户的减少,又会进一步提升留存用户的分摊金额,这就形成了恶性循环。此外,相互宝诱导开通、私自扣费、理赔难等投诉,也时常见诸于网络平台。

而对于像康爱公社这样的小平台而言,挑战更加巨大。为了做好合规性,康爱公社选择成立公益基金会,用户分摊的费用全部进入公益基金会进行管理。“公益基金会有很严格的财务管理制度,每一笔进出都有很严格的处理,而且每年都会有民政部指定的审计机关对于财务进行审计,所以它的资金管理的方式更加严格。”张马丁说。

与资金脱钩、与保险脱钩,康爱公社通过收取管理费,勉强实现了盈亏平衡。张马丁告诉记者,目前平台收取2%的管理费,也就是每一笔分摊费用的2%,留作平台的运营,而行业内像相互宝、水滴这样的巨头,收取的管理费高达6%到8%。“2020年康爱公社,24名员工薪酬支出为税前218.6万,平均每个人到手不到10万元。”

老大相互宝是去是留,牵动着马丁的心。但是对整个行业而言,如何留住用户,如何破解信任危机,仍是一场尚未成功的革命。“目前难处就是用户对于互助的理解,就是用户的教育还是很不够的,跟保险之间的差别在哪里,包括用户对于互助项目的互助平台的法律定位 是不是都清楚。”马丁说。

一方面是用户质疑声尚未停息,一方面是监管的闸刀尚未落下。2020年9月,银保监会发布《非法商业保险活动分析及对策建议研究》指出,网络互助平台处于无主管、无监管、无标准、无规范的“四无”状态,平台属于非持牌经营,部分前置收费模式平台形成沉淀资金,存在跑路风险,如果处理不当、管理不到位还可能引发社会风险。

在不少法学界、慈善界人士看来,网络互助平台拥有巨大的社会需求,尤其在大病重病的医疗保障方面,对低收入人群而言是一种保障的补充。因此,网络互助平台虽然陆续关停,但网络互助不能停。作为新兴的实践探索,监管部门要帮助其尽快厘清定位,让网络互助平台能够在合规的轨道上发展。

上海市法学会慈善法治研究会常务副会长马仲器建议:“这样的一种互帮互助的这个行为,它也是对社会保障体系也是一种补充,我们应该因势利导,他们能够逐步的走向法制化、规范化的这么一个轨道。”

投资人徐栋则更为直接:“从执法或者或者是立法的角度来说,肯定是落后于这个我们网络的发展。我们也希望就监管层能够尽快的出一些政策,规范网络互助平台的定位,让平台能够合理合法的取得一个收入,把平台能够持续经营下去。”

此外,网络互助着实击中了保险行业的痛点。传统保险行业提供的各种商业、医疗、意外保险往往是低收入群体无力消费的。因此,顺应民众需求,不断完善多层次的医疗保障体系,为低收入人群提供更具普惠性质的保障产品,有助于减少因病致贫、因病返贫现象。“如果在网络互助缺失的情况下,更应该开发一些普惠性的保险产品,能够让老百姓用比较低的保费,来买更高赔偿金额的保险产品。”华东政法大学经济法学院副院长孙宏涛教授表示。

目前,我国仍有6亿人口每月收入在1000元以下。“十四五”规划和2035年远景目标纲要提出,要对“优化社会救助和慈善制度”、“健全全民医保制度”、“改革完善社会保险制度”等作出明确部署。国家关于深化医疗保障制度改革的意见同样指出,到2030年,全面建成以基本医疗保险为主体,医疗救助为托底,补充医疗保险、商业健康保险、慈善捐赠、医疗互助共同发展的医疗保障制度体系。期待国家尽快规范网络互助行业,使其成为多层次医疗保障体系的有益补充。

(看看新闻Knews记者:张英 摄像:李维潇 张凯 实习编辑:夏定伟)

版权声明:本文系看看新闻Knews独家稿件,未经授权,不得转载

暂无列表

全部评论