漩涡中的趣店:背靠的大树、盔甲和软肋

叩击

看看新闻Knews记者 鱼莎莎

2017-10-25 16:58:49

趣店上市了,这成为近期互联网金融领域的一件大事。成功登陆纽交所之后,趣店趣店首日股价便疯涨,开盘价为34.35美元/股,大涨43.13%,当日最终报收于29.18美元/股,上涨21.58%,市值达近100亿美元。这无疑是一个庞大的数字。

趣店近日成功登陆纽交所

但仅仅经过一周的舆论发酵,这一单成绩斐然的IPO不得不面临市场对其道德与商业模式的双重质疑,“由校园贷起家”、“业务单一”、“高度依赖蚂蚁金服”成了趣店抹不去的标签。而把趣店推至舆论场中心的,除了非常高的利润率和令人咋舌的成长速度,其创始人及CEO罗敏的一则专访也给正处于风口浪尖的趣店添了一把柴火。

截止24日收市,趣店收报28.45美元/股,市值达93.9亿 。

优厚的利润和令人咋舌的成长速度

据招股书,趣店在此次IPO中发行了3750万股股票,融资约9亿美元,数据披露, 截至6月末,趣店集团注册用户达到4790万,平均月活跃用户数达2890万人,上年同期为1070万。而2017年上半年4050万笔,上年同期1110万笔。用户数的增长直接带动了趣店交易额及营收规模的快速增长。

此外,招股书中最吸引投资人的莫过于趣店净利润的快速提升。趣店在2014年和2015年分别净亏损0.41亿元和2.33亿元,在2016年扭亏为盈,全年净赚5.77亿元。而到了2017年上半年,趣店的总营收达18.33亿元,与去年同期的3.72亿元相比增393%;趣店实现净利润9.74亿元,与去年同期的1.22亿相比增695.2% 。其增长速度,令人咋舌。

趣店业务快速成长

招股书中的这些数字也引来了市场的质疑,其中,一篇来自自媒体的《揭开趣店上市的面具:一场出卖灵魂的收割游戏》更是广为流传,其中提及了对趣店商业道德的讨论,这将舆论推向了高潮。

CEO罗敏“回应一切”背后的底气

就众多质疑,10月22日晚间,微信公众账号“卢泓言”发表了一篇名为《趣店罗敏回应一切》的专访,在文章里,罗敏对市场上对趣店的质疑作了一一回复,其中最值得注意的是,在被问到趣店面对客户无法按时还款的情况时,罗敏放言称:“凡是过期不还的,我们这里就是坏账,我们的坏账,一律不会催促他们来还钱。电话都不会给他们打。你不还钱,就算了,当作福利送你了”。

这彻底点燃了舆论的情绪。然而值得注意的是,关于催收的情况,趣店招股书有非常详细的披露:首先,趣店会通过发短信和打电话给借款人催款;其中,如果用户逾期20天以上,趣店会主动向芝麻信用披露。此外,趣店的催收人员会人工打电话给借款人,必要时还会上门当面收款。

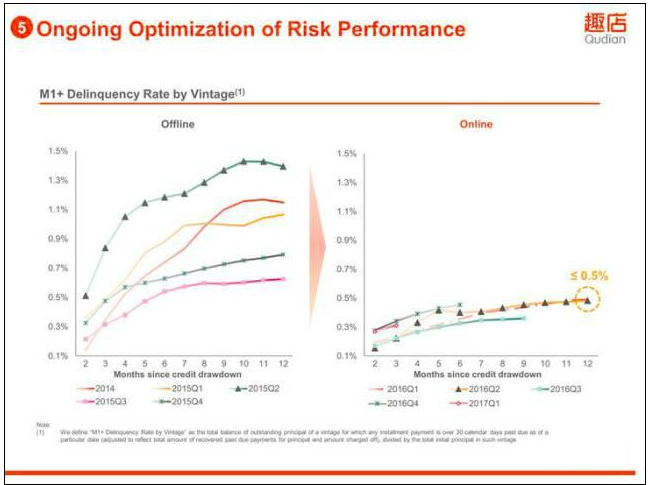

此外,罗敏还称,趣店的坏账率低于0.5%,其实早在去年11月,趣店CEO罗敏便曾在某论坛公开表示,趣店的坏账率一直保持在极低的水平,仅有千分之四,远低于行业平均水平。而不可否认的是,根据招股书显示, 2014年至2017年上半年,趣店30天以上逾期金额占待偿本金总额的比例分别为0.05%、0.92%、1.29%和1.14%。

趣店的坏账率低于0.5%

那么0.5%的坏账率意味着什么呢?看看新闻knews记者查询了近日银监会发布的数据,数据显示,2017年二季度末,中国的商业银行不良贷款余额1.64万亿元,较上季末增加563亿元;商业银行不良贷款率1.74%,与上季末持平。趣店的坏账率远低于商业银行。

而就早先上市同行业公司宜人贷,根据其2017年第二季度财报,至2017年6月30日,其2015年促成所有借款的累计净坏账率为8.3%;截至3月31日为7.6%。截至6月30日,2016年促成所有借款的累计净坏账率为3.4%,截至3月31日为2%。

大树底下好乘凉

作为一家主营现金贷的上市公司,如此低的坏账率自然离不开良好的风控。而据财经网报道,早在去年11月,罗敏便在某一经济论坛公开谈及过关于企业风控管理的心得。

罗敏提及,趣店的风控技术部门有数百人,核心团队成员大多来自Facebook、Google、合众银行等国际知名企业。其次,罗敏认为当下P2P企业几乎都接入了一些第三方大数据库,但做好风控的却只有寥寥几家,关键在于标准的选择。趣店对每个用户要判断几百个交叉维度、几万个数据,由于有了正确的标准,这些数据判断可以在短短数秒中完成,完全免去了复杂的线下流程。

据瀚华金融分析师李文称,风控是一个复杂的模型,涉及到包括年龄、职业等20个纬度左右的数据,目前国内众多中小互联网金融公司都是通过贡献数据给一个中间征信机构,再分享征信信息,而趣店就是选择了和蚂蚁金服的芝麻信用合作。

而根据趣店招股书披露, 除了借助蚂蚁金服的入口,趣店于2017年第二季度上线了一个“基于大数据、机器学习和人工智能”的风控系统,但对于这一部分,招股书未做过多阐述。

而其创始人罗敏在回应风控是否过度依赖支付宝时称,“支付宝上面还有很多提供消费贷的银行和公司,它们也是接入了芝麻信用,大部分坏账率比我们高,这说明我们自己的风控在起作用”。罗敏还表示,趣店已经累积了1亿次交易和相关的数据,在其中打上了很多的标签,并借此排除不合格的借款人。

根据相关数据披露,蚂蚁金服对趣店的风控的帮助显然是巨大的。据东哥资本首席研究员赵骐,根据招股书,趣店再其用户数和放宽金额高速增长的同时,其罚金收入并没有明显增长,其罚金收入/贷款业务收入的比例从210年的12.55%陡然下降至1.8%,再下降至2017年上半年的0.19%。

来源:东哥资本首席研究员赵骐

而蚂蚁金服在2015年8月领投了趣店的E轮融资,而早在6月的时候,趣店就接入了支付宝。李成东认为,结合蚂蚁金服进入的时间点可大致推断,芝麻信用为趣店提供了贷款申请人的信用分析,显著提高了公司的风控能力,减少了延期还款的情况,进一步放缓了罚金收入的增长。

无独有偶,中信证券研报也表示,趣店公司的罚金收入从 2016 年下半年开始明显减少,或许与芝麻信用的风控支持有关。

而作为消费金融的另一核心之一,趣店的获客渠道也大部分仰仗于蚂蚁金服。

罗敏称,“支付宝跟淘宝一样是一个平台,我们就像当年淘宝刚开始起步时冲出来的淘品牌一样。有先发优势,享受了流量红利。于是趣店获得了一些口碑。现在趣店自己的app,没有推广,也占了用户来源的1/3,支付宝占了2/3”。

而从招股书披露数据来看, 趣店的无论是月活还是活跃借款人数量均是从 2015第四季度开始快速增加,而与此同时,获客成本却从2015年的169.25元快速下滑到2016年的33.48元,而 趣店的营销费用更是实现了负增长,从2015年的1.92亿下降到2016年的1.82亿。

来源:网贷之家

盔甲还是软肋

虽说“大树底下好乘凉”,但这种运营模式不出意外地引起了市场关于趣店“过度依赖蚂蚁金服”的质疑。

事实上,趣店的招股书用了整整56页的大量篇幅来提醒投资者的相关风险,其中就包括:能否与蚂蚁金服能否继续保持目前的合作水平。招股书提及: 蚂蚁金服在趣店运营的众多方面,为趣店提供了服务支持,但这些服务一旦受限、收缩,或效用降低,或价格提升,或不再适用于趣店及我们的借款人群时,趣店营收可能会受到不利影响。另外,蚂蚁金服的花呗、借呗,在业务上与趣店存在竞争关系 。

除此之外,在享受行业快速增长便利的同时,趣店也将不得不面对未来的监管隐忧。

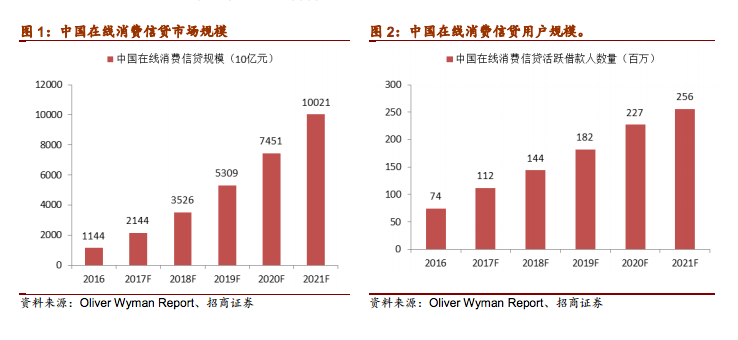

据招商证券研报,目前,传统金融机构未能充分满足日益增长的消费金融的需求,在此背景下,在线消费信贷市场将迎来快速增长的通道,根据Oliver Wyman Report数据,中国在线消费信贷规模2016年将达到11440亿远,未来五年将保持54.3%的复合增速,2021年,市场规模将超过10万亿。而机会也意味着风险。

中国在线消费信贷市场规模和用户规模 来源:招商证券

据报道,北京大学汇丰银行商学院的Christopher Balding认为,消费借贷不可能继续以目前的速度增长。若有行业遇到问题就会一夜倾覆,消费贷是最有可能的。

这种说法并非没有道理。在4月15日,P2P网络借贷风险专项整治工作领导小组办公室发出了《关于开展“现金贷”业务活动清理整顿工作的通知》,要求对各地区对现金贷进行风险排查和整治,重点针对涉嫌恶意欺诈、发放高利贷和暴力催收等违法违规 。

而这一点在招股书上也有体现,招股书明确说明:“在中国,互联网金融是新兴行业,趣店进入时间不长,对该行业未来走向,难于判断。在监管层面,国家法律法规尚不完备,目前仍在演进过程中,具备不确定性”。

而无论如何,趣店上市钟声已经敲响,拿到这张入场券这对趣店来说无疑是个振奋人心的好消息。苏宁金融研究院特约研究员江瀚向看看新闻knews记者表示,趣店这些互联网金融机构的上市,其实是中国的互联网金融模式受到国际市场认可的一种标志。上市除了能给企业注入更多的资本金,更将对互联网金融公司带来一些规范化的调整,并且有了上市的市值作为参考,也便于企业更好地融资。

但在资本市场,机会与风险向来并肩而行。江瀚表示,诸如趣店,互联网金融机构除了要应对来自风险管控能力、业务单一的挑战,还将面临政策风险,在互联网金融政策日益从紧的今天,现在,互联网金融机构现在的很多经营范围尚没有明确的国家规范,未来的行业发展值得关注。

(看看新闻Knews记者:鱼莎莎 编辑:曾小真)

版权声明:本文系看看新闻Knews独家稿件,未经授权,不得转载

暂无列表

全部评论