信用卡"现金贷"被用于炒股 上海一银行被罚175万

时讯

看看新闻Knews 记者 张英

2018-04-03 17:03:49

如今,众多银行的APP、支付宝、微信等等,都提供现金贷业务,一键申请,几秒后,少则几百元、多则上几万元的现金,就可以直接打到用户的银行账户。虽然监管对于现金贷的用途,有着严格规定,但不少人仍然铤而走险,用于炒股、买房等。最近,上海银监局就发现上海一家银行的信用卡现金分期资金被用于证券交易,该银行被罚没175万元。

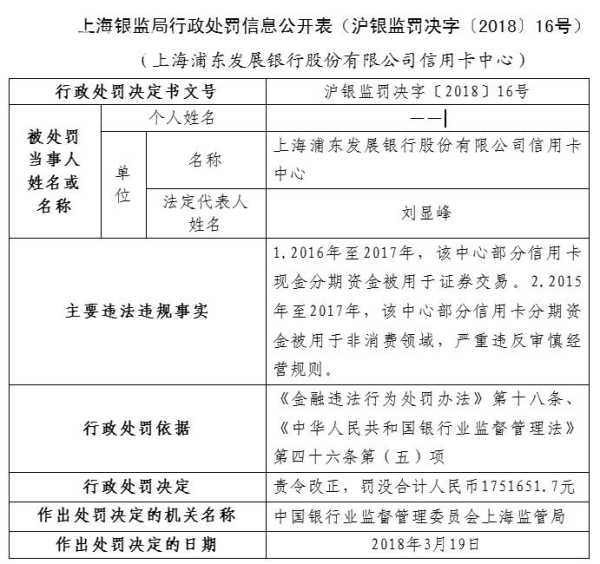

上海银监局最新公布的一份处罚决定,在市场上引发极大关注。2016年至2017年,浦发银行信用卡中心部分信用卡现金分期资金被用于证券交易。也就是说,用户在信用卡平台上借来的现金,被直接用来了炒股。浦发银行信用卡中心一位市场部经理告诉记者:“分期交易的产品都是限于个人消费领域,之前一些持卡人的资金用途流向有问题,主要是用在非消费领域,所以是不合规的使用。”

此外,监管还发现,浦发银行个别信用卡分期产品,有部分资金流向非消费领域。按照规定,银行的消费贷仅限用于装修、家电、婚庆、购车等消费用途,不得用于购房、股票期货等投资理财,但仍有持卡人铤而走险。假设持卡人从不同平台各借5万元,累计起来的资金数额可以达数百万,一旦股市下跌,风险极大。因此,银行对于资金流向的监测管控,显得尤为重要。

上海申道律师事务所主任律师杨邹华表示:“银行不管是信用卡业务或者是贷款业务,都要对于放出去的资金做严格化审查,从贷前必须对贷款的用途必须明确,贷中对于整个放出去的资金要有一个流向上的审查,最终收回款项之后,对于整个资金的把控性都应该是由银行来负责的。”

目前,浦发银行等多家银行已经开始措施,对贷款人资质、贷款用途进行重点监管,通过大数据系统对资金流向进行密切跟踪,一旦发现疑似异常,要求客户提供消费发票等使用证明。

不过,除了银行之外,支付宝、微信、各种现金贷平台也都能借到现金,对他们的资金流向的监测管控,是否流向投资领域、加大居民杠杆,却是一片空白。杨邹华告诉记者:“它缺乏一个银行间调取资金流向的能力,这部分的资金管理上,可能更加有难度,因此它的贷后审查能力几乎为零。”

(看看新闻Knews记者:张英 编辑:爱华)

版权声明:本文系看看新闻Knews独家稿件,未经授权,不得转载

暂无列表

全部评论