银保监会:税延养老保险提供四款产品

时讯

看看新闻Knews记者 张英

2018-05-07 14:37

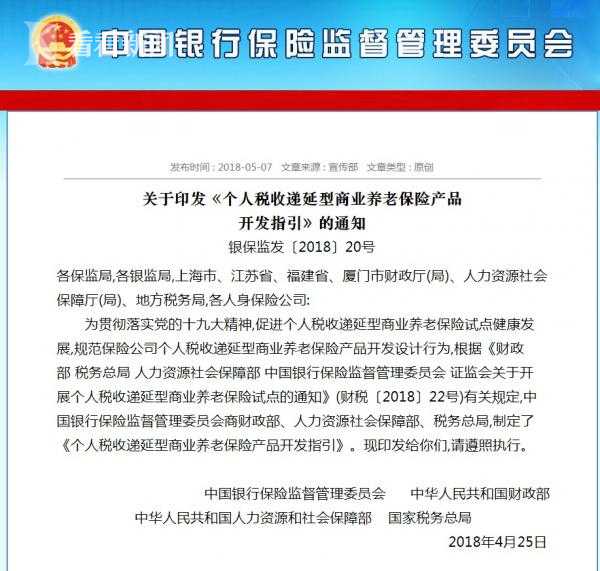

今天,中国银行保险监督管理委员会发布《个人税收递延型商业养老保险产品开发指引》。这意味着酝酿十年之久的税延养老保险,终于进入实质操作阶段,距离最终落地只差临门一脚。

中国银保监会表示,为了促进个人税收递延型商业养老保险试点顺利开展,规范税延养老保险产品开发设计,根据《财政部 税务总局 人力资源社会保障部 中国银行保险监督管理委员会 证监会关于开展个人税收递延型商业养老保险试点的通知》(财税〔2018〕22号)有关规定,中国银行保险监督管理委员会会同财政部、人力资源社会保障部、税务总局,制定并发布了《产品指引》。

《产品指引》是保险公司开发设计税延养老保险产品的基本要求和统一规范,主要内容包括设计原则、产品要素、产品管理、名词解释四个部分,参与税延养老保险试点的保险公司应当按照指引要求和有关保险产品监管规定,开发设计税延养老保险产品,符合要求的税延养老保险产品获得批准后才能上市销售。 需要指出的是,《产品指引》是保险公司开发设计税延养老保险产品的基本保险保障要求,保险公司可在此基础上,按有利于参保人的原则进一步提高保险保障水平。

看看新闻Knews记者根据《产品指引》,列出一份清单。

1、首先,老百姓可以买到哪些产品呢?

为了满足不同类型客户差异化的需求,丰富客户选择,税延养老保险提供了多种产品设计类型。按照积累期养老资金收益类型的不同,税延养老保险产品包括收益确定型、收益保底型、收益浮动型三类、四款产品。

一是收益确定型产品(A类),指在积累期提供确定收益率(年复利)的产品;二是收益保底型产品(B类),指在积累期提供保底收益率(年复利),同时可根据投资情况提供额外收益的产品,可细分为每月结算收益的产品(B1款)和每季度结算收益的产品(B2款);三是收益浮动型产品(C类),指在积累期按照实际投资情况结算收益的产品。

中国太保寿险健康养老事业中心副总经理何飞波告诉记者:“对年轻人来讲,到养老领取时间会比较长,经历周期会比较长。我们国家的经济还在不断发展中,所以在投保中可以选择风险较高的产品。不过,对于年纪偏大的老百姓来讲,比较建议购买收益比较固定的产品。”

此外,为了鼓励市场良性竞争,提高参保人对养老资金配置的灵活性,税延养老保险产品给予了参保人产品选择权和产品转换权。参保人选择购买了一家保险公司的税延养老保险产品后,在开始领取养老年金前,可进行产品转换,不仅可以在同一保险公司的不同类型产品间转换,还可以转到其他保险公司的税延养老保险产品。

2、购买之后,如何领取养老金?

中国银保监会表示,税延养老保险的一大原则是长期锁定。由于参保人享受了国家给予的递延纳税优惠政策,为了确保资金用于长期养老,因此,除了达到国家规定的退休年龄,以及个人身故、发生保险合同约定的全残或罹患重大疾病等财税政策允许的条件外,参保人购买税延养老保险产品积累的资金在其个人账户中是长期锁定的、不能提前支取的。

在领取方式上,提供了终身领取,以及不少于15年的长期领取方式,包括固定期限15年(月领或年领)、固定期限20年(月领或年领)等其他领取方式。

参保人可在开始领取养老年金前申请变更养老年金领取方式。

还有老百姓关心能够一次性领取吗? 中国银保监会表示,正常情况下,参保人要在达到国家规定的退休年龄后才能按月或按年领取商业养老金,但在参保人遭遇不幸或身体状况不佳需要资金支持的一些特殊情形下,可以申请理赔或退保,保险公司按照保险合同约定一次性给付并扣除个人应纳税款。其中,理赔是指保险责任规定的身故或全残一次性给付;退保的情形包括,因保险合同约定的责任免除事项导致身故或全残,参保人罹患保险合同约定的重大疾病。《产品指引》中对全残和重大疾病的范围和标准都有明确的要求。

3、收益能否保障?

针对老百姓关心的是否划算、收益能否保障等问题,税延养老保险产品的另一大原则就是“收益稳健”。是指税延养老保险产品积累期的收益类型以固定收益和保底收益为主,领取期按照参保人选择的领取方式提供长期利率保证的养老年金,确保养老金安全稳健增值,有效防范投资风险。

其中,终身领取方式是保证返还账户价值终身领取,即无论参保人退休后生存多久,其本人或其继承人都能够把其退休时个人账户中积累的资金领完,如果参保人领的钱已经超出了其退休时个人账户积累的资金总额,只要其仍然生存,保险公司仍会按照保险合同约定的固定标准向其给付养老年金,直至其身故。 不过,如参保人身故时,保险公司已给付的养老年金总和小于养老年金开始领取日的产品账户价值,保险公司按养老年金开始领取日的产品账户价值与已给付的养老年金总和的差额,一次性给付养老年金,保险合同终止。

如果选择固定期限比如15年或者20年领取,如参保人在固定领取期限届满前身故,保险公司按固定领取期内尚未给付的养老年金之和,一次性给付养老年金,保险合同终止。

4、税延养老保险产品在管理模式上有什么特点,在产品收费上有哪些要求,是否能够做到清晰透明?

税延养老保险产品采取账户式管理模式,账户内提供多种产品选择,每个参保人个人账户中所交保费、费用收取、投资收益、资金总额、养老金领取情况等均是清晰透明,可随时查询的。

中国人寿上海市分公司副总经理金晔告诉记者:“未来还有一个叫商业养老保险账户,我们的商业养老金保险账户作为递延养老险的专用账户,我们每个人根据自己的身份证号码,然后你符合购买的资格,会专门给你成立一个商业养老保险账户。退休后,商业养老金收入中25%部分予以免税,其余75%部分按照10%的税率缴税,也就是税率是7.5%,由保险公司代扣代缴。”

除了退休可可以拿到养老金,为了进一步强化税延养老保险产品的保险保障功能,还提供了全残保障和身故保障保险责任。具体是指,参保人在开始领取养老年金前(60岁前)全残或身故的,保险公司除给付其个人账户内积累的养老金外,还额外赠送相当于账户价值5%的全残或身故保险金,这是目前市场上的养老年金保险产品所不具备的,实际上也是产品设计上的让利体现。

(看看新闻Knews记者:张英 实习编辑:潘慧娴)

版权声明:本文系看看新闻Knews独家稿件,未经授权,不得转载

暂无列表