视频 | 平台花式诱导过度借款暗藏风险 如何筑牢防线?

新闻放大镜

看看新闻Knews综合

2023-10-11 14:39

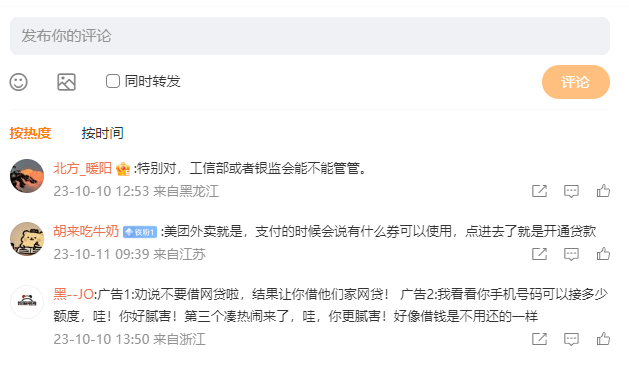

上网买根葱被诱导贷款、买份早饭也被分成36期支付。近日,有关网络平台花式诱导过度借款的消息,在各大社交平台冲上热搜,引发关注。

记者实测美团、携程等20多款App发现,尽管它们的业务涵盖了从外卖到购物、从出行到社交等各个品类,但不约而同地通过优惠支付、赠送会员、默认选择等方式,设置了借贷功能,引导消费者选择借贷服务。比如,有的美颜软件看似和金融“八竿子打不着”,但仍然将借贷服务入口放在明显位置;有的外卖平台在用户个人主页“我的钱包”中,将借款功能做重点展示;还有用户表示,自己在点外卖时被优惠信息引导,开通了一种类似于花呗“先用后付”服务的月付功能。

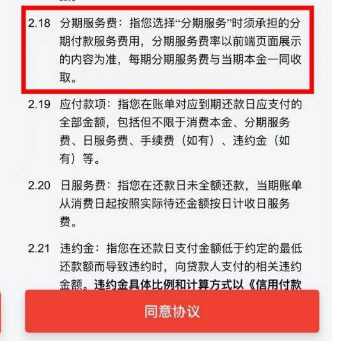

面对这“满屏皆是金融App”的情况,不少网友感叹,一不小心就可能“被套路”。记者实测发现,相关平台在诱导用户开通借款额度、使用分期付款方式时,通常对优惠信息以及开通按钮作突出的展示,如标红、闪动等,但未对服务费做重点说明,服务费相关规定,需要点入具体的服务协议中才可查看。而用户在开通借贷功能时,“同意协议”的选项往往为一键勾选或一键点击,但实际包含征信授权、信用付款、个人信息授权等多个协议。

更有甚者,当记者选择退出借贷界面之后,却接到了推销该借贷产品的陌生来电。记者尝试回拨,却听到“无法接通”的语音提示。此外,一些涉及到分期付款的服务费问题的纠纷或投诉,也主要集中于平台诱导用户进行分期还款,并收取分期服务费,而提前结束分期,也将收取相应服务费。

那么,为何各类平台“扎堆”推出借贷服务,花式“求借钱”?

记者调查发现,万变不离其宗,还是因为利益驱动。首先,通过收取利息和服务费,平台和贷款机构都可以获得额外的收入。其次,可以提高平台的用户活跃度和停留时间,增加用户的粘性,实现流量变现。此外,平台借助放贷还可以收集用户的财务信息,这对于数据驱动的业务模型是有价值的。

事实上,正是平台的助力,让一度陷入低谷的网贷业务获得了发展。2015年前后,经营网贷业务的,主要是P2P等无资质的网贷公司。监管部门在2019年开始对其进行专项整治之后,全国累计有5000多家P2P网贷机构被清退,网络借贷业务也随之跌至低谷。近年来,一些获得资质的小额贷款公司为了谋求发展,纷纷选择与电子商务平台合作,推出新的网贷业务,从而发展成了如今“满屏皆是金融App”的现象。央行的数据显示,截至2023年6月末,全国共有小额贷款公司5688家,贷款余额8270亿元。

但当平台的助力演变为花式诱导,就使得无节制消费、过度负债、隐私泄露等风险更加频繁、更加显性。有消费者因不小心、误操作而成为借款人,也有消费者因“以贷养贷”、“多头借贷”而陷入财务困境、难以自拔。

上海财经大学法学院副教授李睿提醒,对于消费者来说,网贷业务便利多多。申请流程简单、不需要抵押品或担保、短时间即可完成贷款发放等因素,都降低了借钱周转的门槛,但切勿因此而掉以轻心。一来,网络贷款平台与征信系统对接,如果不能及时偿还贷款的话,会影响到个人的征信。二来,利息的累加会加重债务负担,分期付款有服务费,提前结束也会有相应的服务费,因此,很容易导致消费者过度负债。此外,贷款申办过程中往往需要消费者提供身份信息、财务信息甚至人脸识别等生物信息,但部分网贷平台对客户的隐私保护力度不够,很容易造成信息泄露,给消费者带来难以挽回的损失。

李睿表示,随着平台经济和数字技术的应用越来越广泛,更多的平台及其业务进入了金融领域,这对金融消费者的保护工作提出了更高的要求。根据最高人民法院民间借贷司法解释的相关规定,如果借贷双方是通过网贷平台形成的借贷关系,且有证据表明,网络平台为其贷款提供了担保,那么,如果出借人请求由网络平台来承担相应的担保责任,人民法院是应当予以支持的。此外,根据《电子商务法》、《消费者权益保护法》等法律法规,平台如果存在诱导用户开通贷款功能、将贷款支付作为默认付款选项、不做充分的还款提醒等行为,就可以被认定涉嫌利用技术手段或格式条款强制交易,侵害了消费者所享有的公平交易权和自主选择权,消费者可以向监管部门和人民法院寻求帮助、主动维权。

(看看新闻Knews编辑:金梅 翟静 陈昱卉)

版权声明:本文系看看新闻Knews独家稿件,未经授权,不得转载

暂无列表